Головне управління ДПС у Дніпропетровській області (Криворізький регіон) інформує на сайті Весь Кривий Ріг щодо податкового законодавства станом на 4-те жовтня. Моніторинг щотижневих важливих новацій у законодавстві, підготовлений Головним управлінням ДПС у Дніпропетровській області

Право особи, що перебуває у трудових відносинах з роботодавцем, заключити договір про добровільну участь, яким передбачена одноразова сплата єдиного внеску за попередні періоди

Головне управління ДПС у Дніпропетровській області повідомляє.

Відносини, що виникають під час провадження діяльності, пов’язаної зі збором та веденням обліку єдиного внеску на загальнообов’язкове державне соціальне страхування (далі – єдиний внесок), регулюються виключно Законом України від 08 липня 2010 року № 2464-VI «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» із змінами та доповненнями (далі – Закон № 2464).

Відповідно до п.1 частини 1 ст. 4 Закону № 2464 платниками єдиного внеску, зокрема, є:

— підприємства, установи та організації, інші юридичні особи, утворені відповідно до законодавства України, незалежно від форми власності, виду діяльності та господарювання, які використовують працю фізичних осіб на умовах трудового договору (контракту) або на інших умовах, передбачених законодавством, чи за цивільно-правовими договорами (крім цивільно-правового договору, укладеного з фізичною особою – підприємцем, якщо виконувані роботи (надавані послуги) відповідають видам діяльності, відповідно до відомостей з Єдиного державного реєстру юридичних осіб, фізичних осіб – підприємців та громадських формувань), у тому числі філії, представництва, відділення та інші відокремлені підрозділи зазначених підприємств, установ і організацій, інших юридичних осіб, які мають окремий баланс і самостійно ведуть розрахунки із застрахованими особами;

— фізичні особи, які забезпечують себе роботою самостійно, та фізичні особи, які використовують працю інших осіб на умовах трудового договору (контракту) (крім використання праці домашніх працівників).

Застрахована особа – це фізична особа, яка відповідно до законодавства підлягає загальнообов’язковому державному соціальному страхуванню і сплачує (сплачувала) та/або за яку сплачується чи сплачувався у встановленому законом порядку єдиний внесок (п. 3 частини 1 ст. 1 Закону № 2464).

Частиною 1 ст. 10 Закону № 2464 визначено коло платників, які мають право на добровільну сплату єдиного внеску та умови, за яких таке право надається.

Відповідно до частини 1 ст. 10 Закону № 2464 право на добровільну сплату єдиного внеску мають:

— члени особистого селянського господарства, якщо вони не належать до осіб, які підлягають страхуванню;

— особи, які досягли 16-річного віку та не перебувають у трудових відносинах з роботодавцями, визначеними п. 1 частини 1 ст. 4, та не належать до платників єдиного внеску, визначених пунктами 4, 5 та 5 прим. 1 частини 1 ст. 4 Закону № 2464, в тому числі іноземці та особи без громадянства, які постійно проживають або працюють в Україні, громадяни України, які працюють або постійно проживають за межами України, якщо інше не встановлено міжнародними договорами, згода на обов’язковість яких надана Верховною Радою України, – на загальнообов’язкове державне пенсійне страхування;

— домашні працівники.

Згідно зі ст. 173 прим. 2 Кодексу законів про працю України від 10 грудня 1971 року № 322-VIII із змінами домашній працівник – це фізична особа, яка виконує домашню працю у межах трудових відносин з роботодавцем. Роботодавцем є фізична особа, яка є одним із членів домогосподарства та з якою домашній працівник уклав трудовий договір. Водночас загальнообов’язкове державне соціальне страхування домашніх працівників здійснюється на засадах добровільності.

Враховуючи частину 1 ст. 10 Закону № 2464 особа, що перебуває у трудових відносинах з роботодавцем, не має права на заключення договору про добровільну сплату єдиного внеску. Виключення становлять домашні працівники, які виконують домашню працю у межах трудових відносин з роботодавцем, оскільки відповідно до п. 1 частини 1 ст. 4 Закону № 2464 роботодавці домашніх працівників не є платниками єдиного внеску за таких працівників, а загальнообов’язкове державне соціальне страхування домашніх працівників здійснюється на засадах добровільності.

Види готівкових розрахунків, на які не поширюється обмеження щодо граничних сум готівкових розрахунків

Головне управління ДПС у Дніпропетровській області інформує.

Пунктом 6 розд. ІІ Положення про ведення касових операцій у національній валюті в Україні, затвердженого постановою Правління Національного банку України від 29 грудня 2017 року № 148 із змінами та доповненнями (далі – Положення № 148) визначено, що суб’єкти господарювання мають право здійснювати розрахунки готівкою протягом одного дня за одним або кількома платіжними документами:

1) між собою – у розмірі до 10 000 (десяти тисяч) грн уключно;

2) з фізичними особами – у розмірі до 50 000 (п’ятдесяти тисяч) грн уключно.

Суб’єкти господарювання у разі зняття готівкових коштів із рахунків з метою здійснення готівкових розрахунків із фізичними особами зобов’язані надавати на запит надавачів платіжних послуг підтвердні документи, на підставі яких здійснюються такі готівкові розрахунки, необхідні надавачам платіжних послуг для здійснення заходів належної перевірки клієнта з урахуванням ризик-орієнтованого підходу.

Платежі понад установлені граничні суми проводяться через надавачів платіжних послуг шляхом переказу коштів із рахунку на рахунок або внесення коштів до кас надавачів платіжних послуг для подальшого їх переказу на рахунки. Кількість суб’єктів господарювання та фізичних осіб, з якими здійснюються готівкові розрахунки, протягом дня не обмежується.

Обмеження, установлене у п. 6 розд. II Положення № 148, стосується також розрахунків під час оплати за товари, придбані на виробничі (господарські) потреби за рахунок готівки, одержаної за допомогою платіжного інструменту.

Згідно з п. 7 розд. ІІ Положення № 148 фізичні особи мають право здійснювати розрахунки готівкою:

1) із суб’єктами господарювання протягом одного дня за одним або кількома платіжними документами – у розмірі до 50 000 (п’ятдесяти тисяч) грн уключно.

Платежі на суму, що перевищує 50 000 грн, проводяться через надавачів платіжних послуг шляхом переказу коштів із рахунку на рахунок або внесення коштів до кас надавачів платіжних послуг для подальшого їх переказу на рахунки;

2) між собою за договорами купівлі-продажу, які підлягають нотаріальному посвідченню, у розмірі до 50 000 (п’ятдесяти тисяч) грн уключно.

Платежі на суму, яка перевищує 50 000 грн, здійснюються шляхом переказу коштів із рахунку на рахунок або внесення та/або переказу коштів на рахунки.

Пунктом 8 Положення № 148 визначено, що обмеження, установлені в пунктами 6 та 7 розд. II Положення № 148, не стосуються:

1) розрахунків суб’єктів господарювання з бюджетами та державними цільовими фондами;

2) добровільних пожертвувань та благодійної допомоги;

3) використання готівки, виданої на відрядження;

4) виплат, пов’язаних з оплатою праці;

5) використання готівкових коштів з фондів, створених на виконання частини третьої ст. 24 Закону України від 14 жовтня 2014 року № 1698-VII «Про Національне антикорупційне бюро України» із змінами та доповненнями, частини другої ст. 32 Закону України від 28 січня 2021 року № 1150-IX «Про Бюро економічної безпеки України» із змінами та доповненнями та частини четвертої ст. 17 розд. II Закону України від 12 листопада 2015 року № 794-VIII «Про Державне бюро розслідувань» із змінами та доповненнями.

Про набрання чинності Багатосторонньої угоди компетентних органів про автоматичний обмін інформацією про фінансові рахунки

Державна податкова служба України повідомляє про набрання чинності Багатосторонньої угоди компетентних органів про автоматичний обмін інформацією про фінансові рахунки (далі – Багатостороння угода CRS, Угода) 28 червня 2024 року.

ДПС як компетентний орган України приєдналася до Багатосторонньої угоди CRS 19 серпня 2022 року шляхом підписання в. о. Голови Державної податкової служби України Кірієнко Тетяною Декларації про приєднання.

Відповідно до пункту 1 розділу 7 Угоди з метою набрання чинності Багатосторонньою угодою CRS Державна податкова служба України 27.06.2024 надіслала Секретаріату Координуючого органу Багатосторонньої угоди CRS (Секретаріат ОЕСР) повідомлення до Угоди згідно з визначеним цим пунктом переліком. Секретаріат Координуючого органу 28.06.2024 підтвердив отримання повідомлень та відповідно до положень підпункту 2.3 пункту 2 розділу 7 Угоди розмістив на захищеному вебсайті Організації економічного співробітництва та розвитку повідомлення України до Багатосторонньої угоди CRS.

У межах здійснення внутрішньодержавних процедур, спрямованих на набрання чинності Багатосторонньої угоди СRS, 5 серпня 2024 року ДПС одержано лист від Міністерства закордонних справ України про набрання чинності Багатосторонньої угоди СRS 28 червня 2024 року та включення Багатосторонньої угоди CRS до Єдиного державного реєстру нормативно-правових актів.

Довідково:

Перший обмін інформацією про фінансові рахунки відповідно до Загального стандарту звітності CRS з країнами-партнерами заплановано не пізніше 30 вересня 2024 року за друге півріччя 2023 року (перший звітний період). У подальшому звітним періодом вважатиметься попередній календарний рік.

Взяття на облік у контролюючих органах фізичних осіб – ВПО, які мають намір здійснювати незалежну професійну діяльність

Головне управління ДПС у Дніпропетровській області звертає увагу на наступне.

Відповідно до п. 2 ст. 6 Закону України від 15 квітня 2014 року № 1207-VII «Про забезпечення прав і свобод громадян та правовий режим на тимчасово окупованій території України» із змінами внесення відомостей про зареєстроване або задеклароване місце проживання осіб на тимчасово окупованій території, а також на територіях, на яких ведуться (велися) бойові дії, визначених у порядку, встановленому Кабінетом Міністрів України, до Єдиного державного демографічного реєстру під час оформлення, обміну документів, що посвідчують особу та підтверджують громадянство України, або документів, що посвідчують особу та підтверджують її спеціальний статус, здійснюється на підставі документів, що підтверджують зареєстроване або задеклароване місце проживання, або відомостей, внесених до документів особи, що підлягають обміну.

Зразок документів, що підтверджують зареєстроване або задеклароване місце проживання, затверджений наказом Міністерства внутрішніх справ України від 26.09.2014 № 997 «Про затвердження зразка та Порядку видачі довідки, що підтверджує місцеперебування громадян України, які проживають на тимчасово окупованій території або переселилися з неї, та зразка письмової заяви».

Згідно із ст. 4 Закону України від 20 жовтня 2014 року № 1706-VII «Про забезпечення прав і свобод внутрішньо переміщених осіб» із змінами факт внутрішнього переміщення підтверджується довідкою про взяття на облік внутрішньо переміщеної особи.

Така довідка видається структурними підрозділами з питань соціального захисту населення відповідно до Порядку оформлення і видачі довідки про взяття на облік внутрішньо переміщеної особи, затвердженого постановою Кабінету Міністрів України від 01 жовтня 2014 року № 509 із змінами та доповненнями.

Громадяни України, які переселилися з тимчасово окупованої території та які отримали в органах Державної міграційної служби України довідку, що підтверджує місце їх перебування, а також внутрішньо переміщені особи (ВПО), які отримали в структурних підрозділах з питань соціального захисту населення довідку про взяття на облік внутрішньо переміщеної особи, зобов’язані визначити свою податкову адресу та подати відповідному контролюючому органу відомості про зміну даних, які вносяться до облікової картки платника податків або повідомлення фізичної особи, яка через свої релігійні переконання відмовляється від прийняття реєстраційного номера облікової картки платника податків за ф. № 1П (Заяву про внесення змін до Державного реєстру фізичних осіб – платників податків за ф. № 5ДР (далі – Заява за ф. № 5ДР) або Заяву про внесення змін до окремого реєстру Державного реєстру фізичних осіб – платників податків щодо фізичних осіб, які обліковуються за серією та/або номером паспорта за ф. № 5ДРП (далі – Заява за ф. № 5ДРП)), пред’являючи при цьому документ, що посвідчує особу, та зазначені довідки.

При пред’явленні довідок до заяви за ф. № 5ДР або за ф. № 5ДРП вноситься інформація щодо адреси реєстрації місця проживання відповідно паспортного документа особи та повна поштова адреса громадянина, за якою йому може бути вручена офіційна кореспонденція, або адреса фактичного місця проживання/перебування відповідно інформації, зазначеної в довідках.

Порядок взяття на облік фізичних осіб, які не є підприємцями та здійснюють незалежну професійну діяльність, умовою ведення якої згідно із законом є державна реєстрація такої діяльності у відповідному уповноваженому органі та отримання свідоцтва про реєстрацію чи іншого документа (дозволу, сертифіката тощо), що підтверджує право фізичної особи на ведення незалежної професійної діяльності, визначений п. 6.7 розд. VI Порядку обліку платників податків і зборів, затвердженого наказом Міністерства фінансів України від 09.12.2011 № 1588 із змінами та доповненнями (далі – Порядок № 1588).

Зокрема, п.п. 1 п. 6.7 розд. VI Порядку № 1588 встановлено, що для взяття на облік фізична особа, яка має намір провадити незалежну професійну діяльність, у строк 10 календарних днів після державної реєстрації (реєстрації) незалежної професійної діяльності у відповідному уповноваженому органі та отримання свідоцтва про реєстрацію чи іншого документа (дозволу, сертифіката тощо), що підтверджує право фізичної особи на провадження незалежної професійної діяльності, зобов’язана подати особисто (надіслати рекомендованим листом з описом вкладення) або через уповноважену особу до контролюючого органу за місцем свого постійного проживання заяву за ф. № 5-ОПП та відповідні документи, що підтверджують право фізичної особи на ведення незалежної професійної діяльності.

Подання документів засобами електронного зв’язку в електронній формі здійснюється з дотриманням вимог законів України від 22 травня 2003 року № 851-IV «Про електронні документи та електронний документообіг» із змінами та від 05 жовтня 2017 року № 2155-VIII «Про електронну ідентифікацію та електронні довірчі послуги» із змінами.

Витяг щодо стану розрахунків з бюджетами та цільовими фондами

Головне управління ДПС у Дніпропетровській області звертає увагу на таке.

Для платників податків з 01 травня 2024 року в Електронному кабінеті реалізована можливість отримання Витягу щодо стану розрахунків з бюджетами та цільовими фондами (далі – Витяг), починаючи з 2013 року за кожний рік окремо та в розрізі податків, зборів, платежів та єдиного внеску на загальнообов’язкове державне соціальне страхування.

Крім цього, розроблено окремий функціонал для платників, які мають податковий борг на день подання запиту на отримання Витягу щодо стану розрахунків з бюджетами та цільовими фондами за даними органу ДПС стосовно розрахунку пені, яка буде нарахована у разі погашення такого боргу поточною датою.

Витяг отримується за наступним порядком.

1. Платник створює «Запит про отримання витягу щодо стану розрахунків з бюджетами та цільовими фондами за даними органів ДПС» (далі – Запит) за формою «J/F1300207» у приватній частині Електронного кабінету у пункті меню «Заяви, запити для отримання інформації» шляхом зазначення:

періоду (за кожний рік окремо): здійснюється вибір із переліку дати, місяця та року, за який платник бажає отримати «Витяг з інформаційної системи органів ДПС щодо стану розрахунків платника з бюджетом та сплати єдиного внеску».

Якщо у платника є податковий борг (крім єдиного внеску) та він бажає визначити суму пені станом на наступний день від дня подання запиту, встановлюється позначка розрахунку пені. Платник також може не встановлювати позначку для її розрахунку. Встановлення позначки неможливе, якщо у Запиті визначено платником період «минулі роки»;

Для отримання інформації у розрізі всіх своїх платежів передбачено встановлення такої позначки. Якщо платник не встановлює позначку, то отримує узагальнену інформацію, без розрізу платежів.

Для отримання інформацій Витягу з кваліфікованим електронним підписом посадової особи контролюючого органу встановлюється відповідна позначка. Разом з цим, встановлення позначки можливе, якщо у Запиті зазначено 1-ше число місяця будь-якого року. Якщо платник не встановлює позначку, то отримає інформацію без КЕП.

2. Надсилає Запит до органу ДПС за своїм основним місцем обліку.

3. Отримує Витяг за формою «J/F1400207» в Електронному кабінеті.

Дніпропетровщина: місцеві бюджети від платників ПДФО отримали понад 14,7 млрд гривень

У січні – серпні поточного року до місцевих бюджетів Дніпропетровщини від платників надійшло понад 14,7 млрд грн податку на доходи фізичних осіб (ПДФО). Позитивна динаміка порівняно з січнем – серпнем 2023 року складає понад 2,2 млрд грн, або 17,5 відсотків. Про це повідомила в. о. начальника Головного управління ДПС у Дніпропетровській області Наталя Федаш.

Керівниця обласної податкової зазначила, що офіційна заробітна плата та своєчасно сплачені ПДФО і військовий збір забезпечують працівнику соціальні гарантії.

З моменту підписання трудового договору найманий працівник – це працівник, який має трудові права і соціальні гарантії, а саме:

— гідні та безпечні умови праці;

— нормований робочий час;

— оплачувані та неоплачувані відпустки;

— регулярна виплата зарплати не нижче мінімальної;

— можливість навчатися та підвищувати кваліфікацію;

— захист від незаконного звільнення;

— страхові виплати в разі непрацездатності;

— пільги для неповнолітніх;

— додаткові соціальні гарантії для жінок та працівників з дітьми;

— захист прав тощо.

Податок на нерухоме майно, відмінне від земельної ділянки: до місцевих бюджетів Дніпропетровщини платниками спрямовано понад 691,4 млн гривень

Протягом січня – серпня 2024 року до місцевих бюджетів Дніпропетровщини надійшло від платників податку на нерухоме майно, відмінне від земельної ділянки, понад 691,4 млн гривень. Як зазначила в. о. начальника Головного управління ДПС у Дніпропетровській області Наталя Федаш, надходження збільшились у порівнянні з відповідним періодом 2024 року на понад 92,1 млн грн, або на 15,4 відсотки.

Нагадуємо, що відповідно до п.п. 266.10.1. п. 266.10 ст. 266 Податкового кодексу України податкове зобов’язання за звітний рік з податку на нерухоме майно, відмінне від земельної ділянки, сплачується:

а) фізичними особами – протягом 60 днів з дня вручення податкового повідомлення-рішення;

б) юридичними особами – авансовими внесками щокварталу до 30 числа місяця, що наступає за звітним кварталом, які відображаються в річній податковій декларації.

Контроль за обігом підакцизної продукції та сплатою акцизного податку: результати роботи податківців Дніпропетровщини

Протягом січня – серпня 2024 року до загального фонду Державного бюджету України від платників Дніпропетровщини надійшло понад 356,1 млн грн акцизного податку, що становить майже 128,6 відс. відповідно до планових показників, тобто загальні додаткові надходження складають понад 79,1 млн гривень (аналогічний період 2023 року – 235,2 млн гривень).

З вироблених в Україні підакцизних товарів (продукції) у січні – серпні 2024 року до загального фонду держбюджету надійшло понад 215,6 млн грн акцизного податку, що становить 119,1 відс. відповідно до запланованих, додаткові надходження – майже 34,5 млн грн (аналогічний період 2023 року – 165,8 млн гривень).

З ввезених на митну територію України підакцизних товарів (продукції) протягом січня – серпня п. р. надійшло 140,5 млн грн акцизного податку, що становить 146,4 відс. відповідно до запланованих, додаткові надходження – 44,6 млн грн (аналогічний період 2023 року – 69,4 млн гривень).

Що стосується надходжень акцизного податку з роздрібної реалізації підакцизних товарів до місцевих бюджетів області у січні – серпні 2024 року, то вони склали майже 366,9 млн грн, це 105,1 відс. відповідно до запланованих. Цьогорічні надходження на 37,7 млн грн перевищують показник аналогічного періоду 2023 року.

При цьому, обсяг реалізованих суб’єктами господарювання роздрібної торгівлі тютюнових виробів, тютюну та промислових замінників тютюну, рідин, що використовуються в електронних сигаретах (виторги РРО/ПРРО) у січні – серпні 2024 року склав 6 920,9 млн гривень. У серпні п. р. приріст показника легального обігу тютюнової продукції відповідно до липня п. р. у регіоні – понад 153,6 млн гривень, або збільшився на 13,6 відсотків.

Обсяг реалізованих суб’єктами господарювання роздрібної торгівлі алкогольних напоїв (виторги РРО/ПРРО) протягом січня – серпня 2024 року склав понад 10 134,0 млн гривень.

Головне управління ДПС у Дніпропетровській області у черговий раз звертається до суб’єктів господарювання щодо обов’язкового використання РРО/ПРРО та ведення товарного обліку під час діяльності з реалізації підакцизної групи товарів відповідно до вимог діючого законодавства України.

«Саме контроль за надходженням акцизного податку задля наповнення дохідної частини бюджетів усіх рівнів, особливо в умовах воєнного стану, є одним із важливих завдань податківців Дніпропетровщини», – зазначила в. о. начальника Головного управління ДПС у Дніпропетровській області Наталя Федаш.

Прогрес у реалізації Національної стратегії доходів України

Для реформування податкової та митної політик і перегляду процесів їх адміністрування у грудні 2023 року Уряд затвердив Національну стратегію доходів до 2030 року (далі – НСД),

НСД – це дорожня карта реформування податкової служби, яка буде реалізовуватись поетапно. Вона розрахована на 6 років, тобто, реформи будуть впроваджуватися поступово до 2030 року.

Пріоритетні заходи НСД спрямовані на модернізацію податкового адміністрування та створення умов для справедливої податкової політики, що сприятиме підвищенню ефективності управління державними доходами. Стратегія є баченням майбутньої системи доходів, яка надає чіткості та передбачуваності всім учасникам податкового процесу.

Україна приєдналася до міжнародної системи автоматичного обміну інформацією про фінансові рахунки та міжнародної системи автоматичного обміну звітами у розрізі країн для податкових цілей. Парламент прийняв Закон України «Про внесення змін до Податкового кодексу України щодо імплементації міжнародного стандарту автоматичного обміну інформацією про фінансові рахунки» з метою впровадження Україною Загального стандарту CRS. Також прийняті необхідні підзаконні нормативно-правові акти, спрямовані на виконання стандарту CRS.

Частина положень вказаного Закону стосується автоматичного обміну звітами у розрізі країн (CbC). Вже розроблено та затверджено Порядок організації належного використання інформації, що міститься у звітах у розрізі країн міжнародних груп компаній. Забезпечено ІТ та адміністративну спроможність компетентного органу України.

За підтримки Світового банку в березні проведено незалежне Глобальне опитування платників податків. У приватній частині Електронного кабінету платники мали можливість ознайомитися з повідомленням Світового банку з пропозицією долучитись до опитування та посиланням на сторінку з інформацією про проєкт.

Реалізовано необхідні кроки для набрання чинності Багатосторонньою угодою компетентних органів про автоматичний обмін інформацією про фінансові рахунки (MCAA CRS). У червні 2024 року Глобальний форум з прозорості та обміну інформацією для податкових цілей схвалив Звіт щодо зрілості системи управління інформаційною безпекою в Україні. ДПС отримала позитивну оцінку Глобального форуму ОЕСР щодо зрілості системи управління інформаційною безпекою.

Нагадаємо, що Національну стратегію доходів до 2030 року розроблено з метою забезпечення макроекономічної та фінансової стабільності у період воєнного стану і після його припинення, удосконалення процесів податкового та митного адміністрування, адаптації національного податкового і митного законодавства України до законодавства ЄС. Основні положення Національної стратегії узгоджені з МВФ, враховують міжнародну практику оподаткування, євроінтеграційні процеси, рекомендації Світового банку та ОЕСР.

Доходи, отримані фізичною особою від продажу власного рухомого та нерухомого майна: що з єдиним внеском?

Головне управління ДПС у Дніпропетровській області звертає увагу.

Відповідно до п. 1 частини 1 ст. 4 Закону України від 08 липня 2010 року № 2464-VI «Про збір та облік єдиного внеску на загальнообов’язкове державне соціальне страхування» із змінами (далі – Закон № 2464) платниками єдиного внеску на загальнообов’язкове державне соціальне страхування (єдиний внесок) є, зокрема, роботодавці, які використовують працю фізичних осіб (далі – ФО) на умовах трудового договору (контракту) або на інших умовах, передбачених законодавством, чи за цивільно-правовими договорами (крім цивільно-правового договору, укладеного з фізичною особою – підприємцем (далі – ФОП), якщо виконувані роботи (надавані послуги) відповідають видам діяльності, відповідно до відомостей з Єдиного державного реєстру юридичних осіб, фізичних осіб – підприємців та громадських формувань).

Базою нарахування єдиного внеску для платників, зазначених у п. 1 частини 1 ст. 4 Закону № 2464 є сума нарахованої кожній застрахованій особі заробітної плати за видами виплат, які включають основну та додаткову заробітну плату, інші заохочувальні та компенсаційні виплати, у тому числі в натуральній формі, що визначаються відповідно до Закону України «Про оплату праці», та сума винагороди ФО за виконання робіт (надання послуг) за цивільно-правовими договорами (п. 1 частини 1 ст. 7 Закону № 2464).

ФО, які виконують роботи (надають послуги) на підприємствах, в установах та організаціях, в інших юридичних осіб, чи у ФОП або осіб, які забезпечують себе роботою самостійно, не віднесені Законом № 2464 до платників єдиного внеску.

Визначення видів виплат, що відносяться до основної, додаткової заробітної плати та інших заохочувальних та компенсаційних виплат, при нарахуванні єдиного внеску передбачено Інструкцією зі статистики заробітної плати, затвердженою наказом Державного комітету статистики України від 13.01.2004 № 5 (далі – Інструкція № 5).

Слід зазначити, що дохід ФО від продажу власного рухомого та нерухомого майна не віднесено до переліку видів виплат, визначених Інструкцією № 5.

Враховуючи зазначене вище, доходи, отримані ФО від продажу власного рухомого та нерухомого майна, не є базою нарахування єдиного внеску.

Платники єдиного податку, які можуть бути платниками ПДВ

Головне управління ДПС у Дніпропетровській області повідомляє наступне.

Для цілей оподаткування ПДВ відповідно до п. 180.1 ст. 180 Податкового кодексу України від 02 грудня 2010 року № 2755-VI зі змінами та доповненнями (далі – ПКУ) платником ПДВ, зокрема, є будь-яка особа, яка зареєстрована або підлягає реєстрації як платник податку.

У разі якщо загальна сума від здійснення операцій з постачання товарів/послуг, що підлягають оподаткуванню згідно з розд. V ПКУ, у тому числі операцій з постачання товарів/послуг з використанням локальної або глобальної комп’ютерної мережі (зокрема, але не виключно шляхом встановлення спеціального застосунку або додатку на смартфонах, планшетах чи інших цифрових пристроях), нарахована (сплачена) такій особі протягом останніх 12 календарних місяців, сукупно перевищує 1 000 000 гривень (без урахування ПДВ), така особа зобов’язана зареєструватися як платник податку у контролюючому органі за своїм місцезнаходженням (місцем проживання) з дотриманням вимог, передбачених ст. 183 ПКУ, крім особи, яка є платником єдиного податку першої – третьої групи (п. 181.1 ст. 181 ПКУ).

Застосування спрощеної системи оподаткування регламентовано главою 1 розд. XIV ПКУ. Статтею 297 ПКУ, зокрема передбачено, що платники єдиного податку звільняються від обов’язку нарахування, сплати та подання податкової звітності з ПДВ з операцій з постачання товарів, робіт та послуг, місце постачання яких розташоване на митній території України, крім ПДВ, що сплачується фізичними особами та юридичними особами, які обрали ставку єдиного податку, визначену п.п. 1 п. 293.3 ст. 293 ПКУ, а також що сплачується платниками єдиного податку четвертої групи.

Згідно з п. 293.3 ст. 293 ПКУ відсоткова ставка єдиного податку для платників третьої групи встановлюється у розмірі:

— 3 відс. доходу – у разі сплати ПДВ згідно з ПКУ;

— 5 відс. доходу – у разі включення ПДВ до складу єдиного податку.

Ставка єдиного податку, визначена для третьої групи у розмірі 3 відс., може бути обрана:

а) суб’єктом господарювання, який зареєстрований платником ПДВ відповідно до розд. V ПКУ, у разі переходу ним на спрощену систему оподаткування;

б) платником єдиного податку третьої групи, який обрав ставку єдиного податку в розмірі 5 відс., у разі добровільної зміни ставки єдиного податку;

в) суб’єктом господарювання, який не зареєстрований платником ПДВ, у разі його переходу на спрощену систему оподаткування або зміни групи платників єдиного податку шляхом реєстрації платником ПДВ відповідно до розд. V ПКУ (п. 293.8 ст. 293 ПКУ).

Враховуючи зазначене, платниками ПДВ можуть бути фізичні та юридичні особи платники єдиного податку третьої групи, які обрали ставку єдиного податку у розмірі 3 відс. доходу, а також сільськогосподарські товаровиробники – платники єдиного податку четвертої групи.

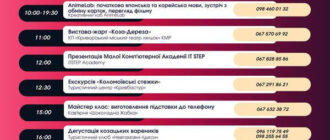

Проведено онлайн засідання міської робочої групи

Відділ комунікацій з громадськістю управління інформаційної взаємодії Головного управління ДПС у Дніпропетровській області (територія обслуговування — Криворізький регіон) інформує.

Днями, в онлайн режимі на платформі ZOOM фахівці Головного управління ДПС у Дніпропетровській області прийняли участь у засіданні міської робочої групи Криворізької міської ради з питань обігу алкогольних напоїв та тютюнових виробів.

Обговорили новації в законодавстві щодо обігу алкогольної і тютюнової продукції та положення Закону України від 18 червня 2024 року № 3817 «Про державне регулювання виробництва і обігу спирту етилового, спиртових дистилятів, біоетанолу, алкогольних напоїв, тютюнових виробів, тютюнової сировини, рідин, що використовуються в електронних сигаретах, та пального».

Проведено зустріч з платниками податків в Прозорому офісі

Відділ комунікацій з громадськістю управління інформаційної взаємодії Головного управління ДПС у Дніпропетровській області (територія обслуговування — Криворізький регіон) повідомляє.

Днями, в приміщенні Прозорому офісі соціальних послуг Тернівської районної у місті Кривому Розі ради проведено зустріч з актуальних питань податкового законодавства.

Присутнім розповіли про новації податкового законодавства, порядок отримання податкової знижки, перелік адміністративних послуг, а також про переваги легалізації найманої праці, мобільний застосунок «Моя податкова», та інше.

Звернули увагу платників на важливість своєчасної сплати податків, зборів та платежів до бюджетів та надали відповіді на запитання, які цікавили присутніх. Серед присутніх розповсюджено друкований матеріал інформаційного характеру.

Роз’яснення під час сеансу телефонного зв’язку «гаряча лінія»

Відділ комунікацій з громадськістю управління інформаційної взаємодії Головного управління ДПС у Дніпропетровській області (територія обслуговування — Криворізький регіон) інформує.

Днями, заступником начальника Криворізької південної ДПІ Головного управління ДПС у Дніпропетровській області Тетяною Степановою проведено сеанс телефонного зв’язку «гаряча лінія» з актуальних питань податкового законодавства.

Платників податків цікавили питання оподаткування: строки сплати податків, порядок застосування РРО/ПРРО, подання декларації про доходи для отримання податкової знижки, надання повідомлення до податкової при працевлаштуванні найманого працівника, електронні сервіси податкової служби, тобто можливістю скористатися Електронним кабінетом платника або мобільним застосунком «Моя податкова».

Платники отримали чіткі кваліфіковані відповіді згідно з нормами чинного законодавства.